Q & A

Q & A A: SQFT (平方英尺)

A: 别墅,联排,公寓等。

A: 温哥华e家网立足温哥华地区,面向加拿大和中国,提供地产信息

7月18日

人民币兑美元即期汇率最低达到6.7017

跌破6.7的敏感关口

创了2010年11月以来新低

去年同期的人民币汇率中间价在6.2左右

也就意味着现在兑换1万美元

要比去年多花近5千元人民币

人民币再迎贬值

具体贬值了多少呢

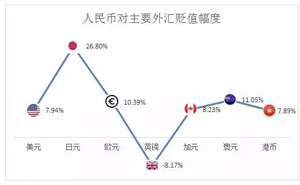

来自新浪的外汇数据显示

在过去的一年里

人民币对日元的贬值幅度最高

对欧元和美元的贬值幅度稍次之

人民币对主要外汇贬值幅度

↓↓↓↓↓

去日本和美国留学更贵了

至于人民币到底贬值了多少

来换算一下吧

换一万元外币需要多少人民币呢

具体看下图

↓↓↓↓↓

总之呀 除了兑英镑升值

人民币对其他的外汇都是贬值

去年换一万英镑要96857元人民币

今年只要88944元人民币

比去年少花7913元

而兑换一万美元需要比去年多花4932元

既然如此 面对人民币贬值投资者要怎么办

人民币贬值如何保住我们的钱袋子

到底投资什么比较好呢?

海外资产配置势在必行

简单说,一个国家的长期国债风险,基本上可认为是这个“国家风险”。而这个风险所对应的收益率,还有一个名字,叫做“无风险利率”。意味着,你在这个国家进行你能想到的任何形式的投资,最起码也能有“无风险利率”的收益;而对应的“标准差”/“风险”/“波动”,因为你无从在这个国家内进一步降低,才姑且叫做“无风险”...而如果你有一个同期的投资组合,其标准差居然能低于这个国家的“无风险”/“国家风险”,那么就有且只有一种可能:这个资产组合中有一部分是其他国家的资产,即海外资产。

背后的原因,对稍微学过点儿金融的朋友,很简单,无需解释:负ρ,或更小的ρ

那么啥是ρ?对完全不了解金融的朋友,其实也不难解释,来举个例子:

假设“中国市场”和“美国市场”的长期收益都是8%,标准差都是15%,但经验发现,每当中国市场上涨时,美国市场完美下跌,反之亦然。那么,你持有100%“中国市场”或“美国市场”,投资结果均为“8%收益,15%风险”;但如果你投资50%“中国市场”+50%“美国市场”,投资结果就变成了“8%收益,0%风险” -- 风险被两国市场的完美负相关对冲掉了。

我们首先需要明白:为什么我们需要海外资产配置?

抛开各种各样的个案理由不谈,有一个原因是共通的 -- 对冲国家风险,顺便对冲汇率/利率/购买力风险。

怎样进行海外资产配置

目前国内依赖投资驱动经济增长,平均资产回报率下滑,投资海外市场的收益率在未来一段时期很可能超过在国内投资的收益率。在人民币国际化进程加快的步伐下,中国高净值富裕阶层的海外资产配置正当时,在综合性设置投资模块时,配置海外资产有较大的必要性。随着金融市场的完善和国家对外汇管制的逐步放开,人们投资海外的渠道也会越来越多,甚至通过互联网平台也能做。

有业内人士指出,近些年,中国的高净值人群进行海外资产的配置比例越来越高。值得注意的是,海外地产项目正成为未来的主要投资方向。相对于国内的物业资产配置,海外资产正在显示出投资、环境和教育等多方面的配套优势。以学区房为例,在北京市场学区房单价在10万元以上,而在海外市场,学区房概念刚刚兴起,因此提前购买资产,既能保证投资回报,又能够解决环境改善、教育资源的获取等配套问题。

优化资产配置新选择

中国投资市场中,有些产品有着惊人的投资回报率。据胡润研究院的调查显示,在中国,高净值人群中约有20%是职业炒房、炒股者。随着中国经济增长速度的放缓,这类高收益投资模式在未来一段时间内可能较难出现。而近来广受追捧的互联网金融也陆续降温回归正常轨道,资产配置荒成为当前中国的一个重要话题。

图 2006~2016年加拿大房价指数走势图